Un comprobante fiscal según el SAT, es la herramienta que funciona como fuente de información para integrar las declaraciones anuales, permite agilizar el proceso de facturación y logra vigilar el cumplimiento de las obligaciones de todos los contribuyentes.

Sin embargo, sabemos que para muchos hablar de facturación implica por default una pequeña jaqueca, puesto que los procesos suelen ser algo rebuscados y sobre todo con terminologías que no logramos comprender por completo. Es por esto, que cuando nos dicen que todo va cambiar a una nueva versión, puede que nos genere un poco de confusión y nos cueste trabajo adaptarnos.

Por esta razón, te explicaremos de manera sencilla cuáles son algunas de las principales modificaciones que se realizaron para la Factura 3.3, misma que será obligatoria a partir del día 1ro de Enero del 2018 junto a complementos obligatorios como “Nóminas” y “Recepción de Pagos”.

Primero que nada, debemos saber que este cambio se realizó con la intención de mejorar la calidad de la información, de igual manera se espera que esto permita que el Servicio de Administración Tributaria (SAT) fiscalice de una manera más sencilla y organizada a sus contribuyentes (es decir, nosotros como usuarios).

A pesar de que el nuevo método de factura entró en vigor desde el 1ro de Julio, aún es posible seguir emitiendo facturas en su versión 3.2 hasta el 31 del diciembre de este año, debido a una prórroga que se otorgó para la adaptación del nuevo sistema de facturación. Sin embargo los expertos recomiendan que no dejemos todo para el último momento para comenzar a familiarizarnos con el proceso, y de igual manera, emitamos facturas con los cambios para en caso de que exista cualquier duda poder resolverlo cuanto antes.

A continuación, desglosaremos algunos de los principales puntos que diferencian a la nueva facturación de la versión antigua con la que la mayoría estábamos familiarizados.

-

Uso del CFDI

La factura 3.3 vendrá con un nuevo campo en el que se deberá especificar a la autoridad el uso que se le dará al CFDI al momento de expedir los comprobantes fiscales; se detallará la clave conforme a los catálogos existentes. En caso de que el contribuyente solicite una factura y la especifique como “deducción personal” (por dar un ejemplo), logrará que a futuro la autoridad sepa y pueda detectar su declaración como una factura asociada a un gasto personal, sin que existan errores posteriores.

Sin embargo, si el receptor le da un uso diferente al comprobante que se registró inicialmente, esto no afectaría a la deducción y acreditación de impuestos, del mismo modo que no sería motivo de cancelación.

-

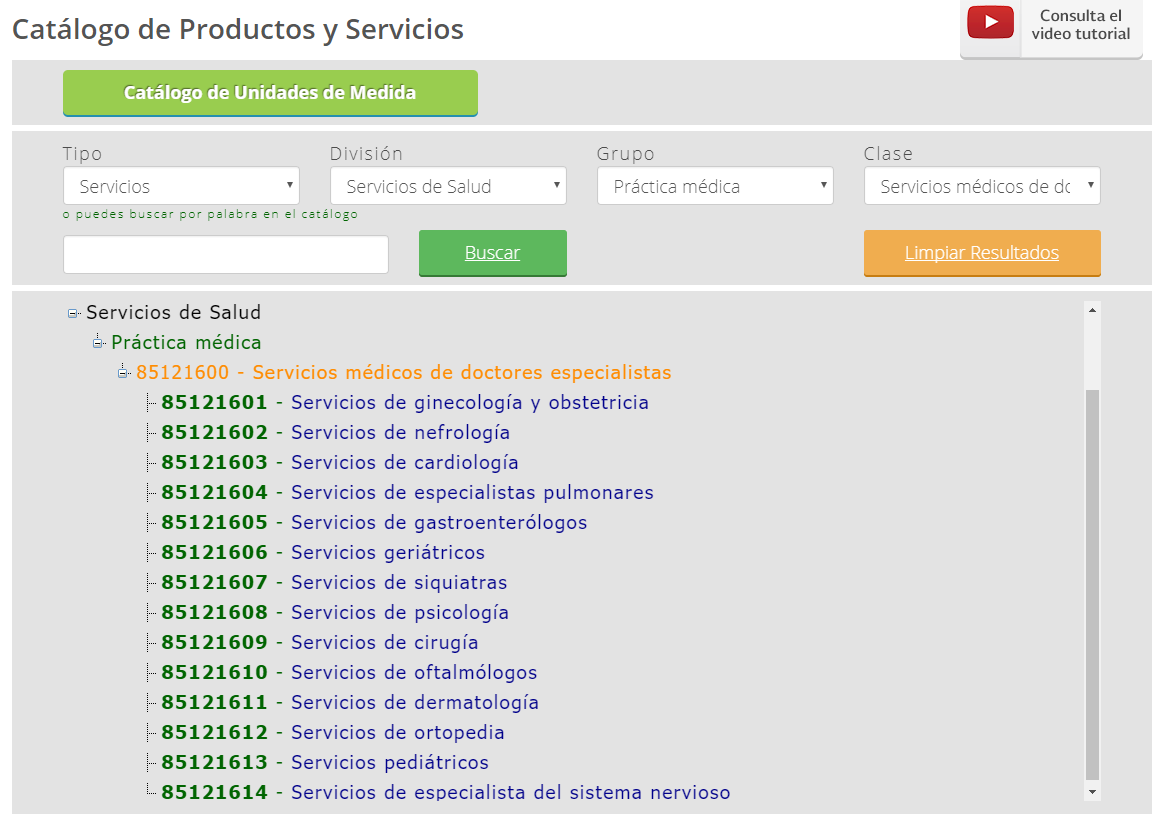

Catálogo de productos y servicios / Estandarizado Internacionalmente

Como lo mencionamos anteriormente, los contribuyentes deberán especificar a la autoridad el uso que se dará a sus CFDI dentro de las actualizaciones de la factura 3.3; de igual manera, deberán agregar una clave o identificador, de un catálogo que se estableció y que contará con más de 52 mil opciones. Este catálogo se encuentra publicado en el sitio web del SAT, y está estandarizado internacionalmente; para mayor facilidad del usuario, en el sitio sat.gob.mx/factura encontrarás un archivo que contiene las claves que corresponden a tu producto o servicio.

Las claves de productos y servicios estarán integradas por ocho dígitos que van desde lo general a lo particular: los primeros dos dígitos de izquierda a derecha indican la división a la que pertenecen, los dos siguientes indican el grupo, los que siguen son para la clase, y los últimos son para especificar el producto.

Sin importar si vendes alimentos, rentas automóviles o eres médico, en los catálogos encontrarás toda la información necesaria para clasificar ese producto o servicio de manera específica específica, ya que cuenta con miles y miles de opciones.

-

RFC y CP (No deberás dar tu nombre ni dirección)

Otra de las facilidades asociadas con la nueva versión 3.3 será que el emisor de la factura ya no tendrá la obligación de poner su nombre ni dirección, sino únicamente su RFC y Código Postal, sea del domicilio fiscal o de la sucursal en la que se emita el CFDI.

-

Cinco tipos de Comprobantes de CFDI

Para la versión 3.3 se tendrán cinco tipos de comprobantes: el de ingresos, el de egresos, el de traslado, el de nóminas y el de pagos. (Estos dos últimos, se agregan a partir del Anexo 20)

Ingreso: Se emiten por los ingresos que obtienen los contribuyentes.

Egreso: Amparan devoluciones, descuentos y bonificaciones.

Traslado: Sirven para acreditar la propiedad de las mercancías en traslado.

Recepción de pagos: Facilitan la conciliación de las facturas contra sus pagos.

Nómina: Se emite por los pagos realizados por concepto de remuneraciones de sueldos, salarios y asimilados a estos. Es una especie de una factura de egresos.

-

Complemento de pagos

Actualmente, al momento de emitir una factura de operaciones que tengan pagos diferidos, no se conoce (a través de dicho comprobante) en qué momento se realizó el pago total de esa venta. Por eso, uno de los grandes cambios en este nuevo esquema de facturación es el complemento de pagos.

Se trata de un elemento completamente nuevo en la factura electrónica. Este tipo de comprobante se emitirá cuando se realice el pago de una factura en parcialidades o de manera diferida.

La factura de recepción de pagos podrá emitirse por cada pago recibido o todos los del mes, siempre y cuando correspondan a un mismo receptor.

Si al momento de la emisión de la factura te realizan el pago total del producto o servicio, se registrará la forma de pago y no será necesario emitir la factura de recepción de pagos.

-

Reglas de validación

Con las nuevas modificaciones en las reglas se contará con información más confiable y de mayor calidad. Esto debido a que el sistema no permitirá seguir con el llenado de un comprobante fiscal si no se completan los campos de manera correcta, ya que es muy común que al emitir una factura existan errores al escribir el RFC y esto puede generar problemas posteriores.

Si la persona que emite el CFDI coloca mal una letra o número del RFC de un cliente, o un empleado, no va a poder realizar la factura, porque las reglas de validación no se lo van a permitir y esta será rechazada.

Con el aviso de este cambio, algunos contribuyentes mostraron preocupación al pensar que el SAT no los va a dejar facturar. Sin embargo, lo que se busca es corregir un error de raíz y evitar que un cliente regrese meses después a pedir modificaciones y cancelación de facturas.

-

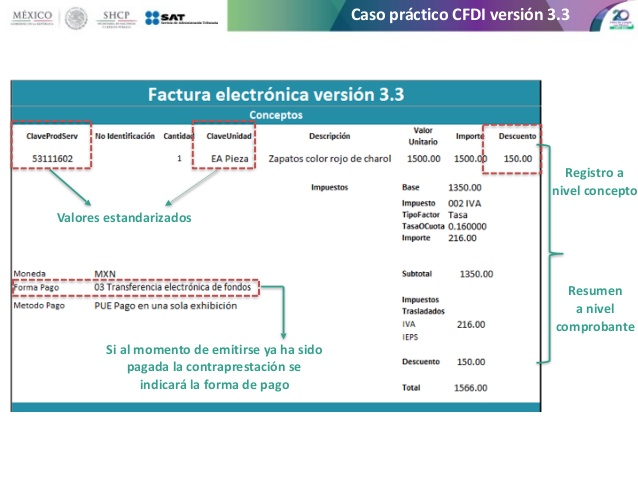

Registro de impuestos

En la versión anterior, los impuestos se registraban de manera global lo que no permitía identificar qué tipo de gravamen le aplicaba a cada uno de los conceptos registrados en el comprobante. Sin embargo, en la nueva versión, estos registros de impuestos se van a realizar a nivel de concepto, es decir, en cada concepto se identificará la base de impuesto (ISR, IVA, IEPS) así como el tipo de factor, que puede ser a través de una tasa o cuota o si está exento de algún impuesto, al igual que el importe de impuesto calculado.

Por otro lado, también se validará que cada uno de los impuestos que se incorporen coincida con los datos que se incluyen en el catálogo de impuestos.

-

Descuentos

En cuanto a los descuentos, estos se integrarán por cada uno de los conceptos registrados dentro del comprobante, y se tendrá que ubicar al producto o servicio en la división correspondiente, seguido de categoría, clase y subclase.

-

Números negativos

Los números negativos ya no serán permitidos dentro de este nuevo método de facturación. Anteriormente con ellos, los contribuyentes hacían una resta. Ahora pueden restar, pero a través de un campo específico sin números negativos, ya que se toma como descuento o anticipo y el sistema descuenta los montos necesarios.

-

Confirmación

Dentro de esta nueva versión, se incluye un campo denominado ‘Confirmación’, mismo que se da a través de una clave que se le pedirá al proveedor de certificación cuando al emitir la factura, el monto total rebase lo establecido en el catálogo de tipo de comprobante.

Si cuando se emita la factura el monto rebasa ese límite, se pedirá un folio de confirmación al proveedor y se incluirá en el comprobante respectivo.

Las cantidades ya están actualizadas en el catálogo de tipo de comprobante. Se estableció un monto máximo de 100 millones de pesos y aplica para comprobantes de ingreso, egreso y recepción de pagos.

La confirmación también aplicará cuando los tipos de cambio son demasiado bajos o altos en relación al valor del mercado cambiario.

Ahora que conocemos algunos de los puntos principales que hacen diferente a la nueva versión de factura, podemos comprobar que la mayoría de los cambios fueron realizados para que los contribuyentes pudieran obtener mayores beneficios, y sobre todo para generar información más organizada y confiable, evitando así errores futuros y creando una categorización que agilice los procesos.

También podría interesarte:

- Documentos que todos debemos respaldar para casos de emergencia

- 5 Ejercicios para aumentar tu creatividad

- La tecnología dentro de Amazon Go: Sin filas, sin efectivo, sin empleados

De cualquier manera, enumeramos para ti algunos de los principales beneficios que obtendrás con este nuevo sistema.

Beneficios:

- Certeza al tener información estandarizada y confiable de sus transacciones comerciales en línea y de que reportan información completa y correcta al SAT. Con esto se disminuye la posibilidad de ser sancionados.

- Simplificación de su proceso de facturación y conciliación de pagos.

- No presentar la Declaración Informativa Múltiple de Sueldos y Salarios, y en un futuro tampoco la Declaración Informativa de Operaciones con Terceros.

- Certeza de que cuando ya pagaron por los productos o servicios que reciben, las facturas que amparan ese gasto no van a ser canceladas.

- Se evitará la duplicidad de ingresos cuando facturen en parcialidades.

- Podrán automatizar más fácilmente sus procesos.

Es importante estar al tanto del nuevo sistema y utilizar algunas de las herramientas que nos ofrece el SAT para familiarizarnos. En caso de ser freelance o prestar tus servicios profesionales, consulta cuales son los cambios que aplicarían a tu actividad profesional. La plataforma cuenta incluso con videos tutoriales que nos explican el procedimiento y cada uno de los detalles.

Por último, queremos recordarte que al contratar cualquiera de nuestros Planes de Hosting cuentas con planes de facturación gratuitos a través de la plataforma de Factura.com, misma que ya cuenta con la versión actualizada a CDFI 3.3

Adquiere cualquiera de nuestros Planes de Hosting en: https://neubox.com/Hosting y obtén hasta 1000 CFDIs completamente gratis para emitir facturas y recibos fiscales.

COMPARTE